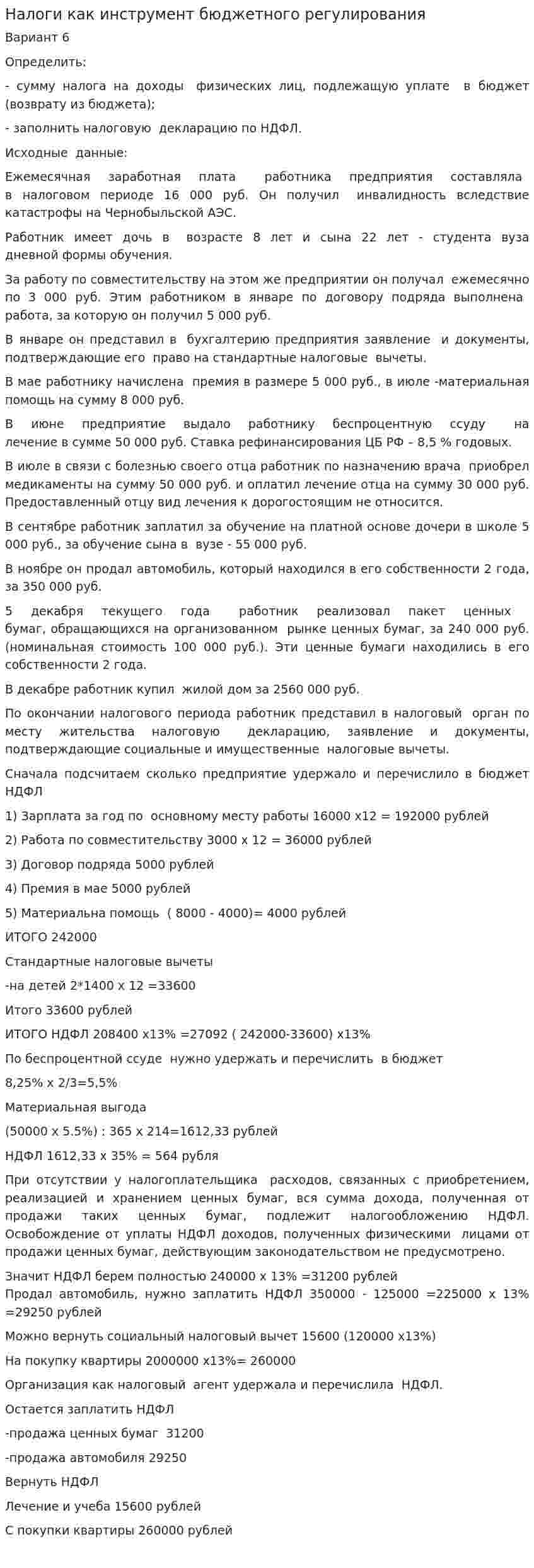

Налоги как инструмент бюджетного регулирования

Вариант 6

Определить:

- сумму налога на доходы

физических лиц, подлежащую

- заполнить налоговую декларацию по НДФЛ.

Исходные данные:

Ежемесячная заработная плата

работника предприятия

Работник имеет дочь в возрасте 8 лет и сына 22 лет - студента вуза дневной формы обучения.

За работу по совместительству на этом же предприятии он получал ежемесячно по 3 000 руб. Этим работником в январе по договору подряда выполнена работа, за которую он получил 5 000 руб.

В январе он представил в

бухгалтерию предприятия

В мае работнику начислена премия в размере 5 000 руб., в июле -материальная помощь на сумму 8 000 руб.

В июне предприятие выдало работнику беспроцентную ссуду на лечение в сумме 50 000 руб. Ставка рефинансирования ЦБ РФ – 8,5 % годовых.

В июле в связи с болезнью своего отца работник по назначению врача приобрел медикаменты на сумму 50 000 руб. и оплатил лечение отца на сумму 30 000 руб. Предоставленный отцу вид лечения к дорогостоящим не относится.

В сентябре работник заплатил за обучение на платной основе дочери в школе 5 000 руб., за обучение сына в вузе - 55 000 руб.

В ноябре он продал автомобиль,

который находился в его

5 декабря текущего года

работник реализовал пакет

В декабре работник купил жилой дом за 2560 000 руб.

По окончании налогового периода работник представил в налоговый орган по месту жительства налоговую декларацию, заявление и документы, подтверждающие социальные и имущественные налоговые вычеты.

Сначала подсчитаем сколько предприятие удержало и перечислило в бюджет НДФЛ

1) Зарплата за год по основному месту работы 16000 х12 = 192000 рублей

2) Работа по совместительству 3000 х 12 = 36000 рублей

3) Договор подряда 5000 рублей

4) Премия в мае 5000 рублей

5) Материальна помощь ( 8000 - 4000)= 4000 рублей

ИТОГО 242000

Стандартные налоговые вычеты

-на детей 2*1400 х 12 =33600

Итого 33600 рублей

ИТОГО НДФЛ 208400 х13% =27092 ( 242000-33600) х13%

По беспроцентной ссуде нужно удержать и перечислить в бюджет

8,25% х 2/3=5,5%

Материальная выгода

(50000 х 5.5%) : 365 х 214=1612,33 рублей

НДФЛ 1612,33 х 35% = 564 рубля

При отсутствии у налогоплательщика расходов, связанных с приобретением, реализацией и хранением ценных бумаг, вся сумма дохода, полученная от продажи таких ценных бумаг, подлежит налогообложению НДФЛ. Освобождение от уплаты НДФЛ доходов, полученных физическими лицами от продажи ценных бумаг, действующим законодательством не предусмотрено.

Значит НДФЛ берем полностью

240000 х 13% =31200 рублей

Продал автомобиль, нужно заплатить НДФЛ

350000 - 125000 =225000 х 13% =29250 рублей

Можно вернуть социальный налоговый вычет 15600 (120000 х13%)

На покупку квартиры 2000000 х13%= 260000

Организация как налоговый агент удержала и перечислила НДФЛ.

Остается заплатить НДФЛ

-продажа ценных бумаг 31200

-продажа автомобиля 29250

Вернуть НДФЛ

Лечение и учеба 15600 рублей

С покупки квартиры 260000 рублей