Капитал компании имеет следующую структуру: выпущено 1,2 млн. шт. обыкновенных акций, сумма привлеченного от их продажи капитала составила 150 млн. рублей. Дивиденды по акциям в отчетном периоде были 20 рублей на штуку. В положении о дивидендной политике предприятия зафиксирован ежегодный темп роста дивидендов на уровне 10%. Привилегированных акций у компании 300 т. шт. Дивиденды на одну акцию 15 рублей. Сумма, которую получило предприятие от их продажи – 30 млн. рублей. Эмиссионные затраты по обыкновенным акциям составляют 5%, по привилегированным – 3%. (Решение → 3966)

Заказ №38671

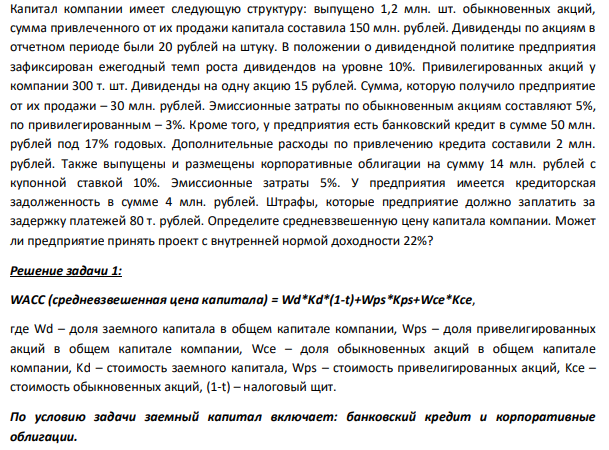

Капитал компании имеет следующую структуру: выпущено 1,2 млн. шт. обыкновенных акций, сумма привлеченного от их продажи капитала составила 150 млн. рублей. Дивиденды по акциям в отчетном периоде были 20 рублей на штуку. В положении о дивидендной политике предприятия зафиксирован ежегодный темп роста дивидендов на уровне 10%. Привилегированных акций у компании 300 т. шт. Дивиденды на одну акцию 15 рублей. Сумма, которую получило предприятие от их продажи – 30 млн. рублей. Эмиссионные затраты по обыкновенным акциям составляют 5%, по привилегированным – 3%. Кроме того, у предприятия есть банковский кредит в сумме 50 млн. рублей под 17% годовых. Дополнительные расходы по привлечению кредита составили 2 млн. рублей. Также выпущены и размещены корпоративные облигации на сумму 14 млн. рублей с купонной ставкой 10%. Эмиссионные затраты 5%. У предприятия имеется кредиторская задолженность в сумме 4 млн. рублей. Штрафы, которые предприятие должно заплатить за задержку платежей 80 т. рублей. Определите средневзвешенную цену капитала компании. Может ли предприятие принять проект с внутренней нормой доходности 22%?

Решение задачи

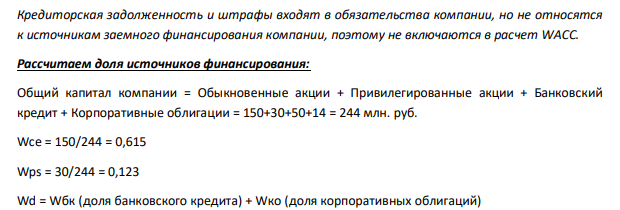

1: WACC (средневзвешенная цена капитала) = Wd*Kd*(1-t)+Wps*Kps+Wce*Kce, где Wd – доля заемного капитала в общем капитале компании, Wps – доля привелигированных акций в общем капитале компании, Wce – доля обыкновенных акций в общем капитале компании, Kd – стоимость заемного капитала, Wps – стоимость привелигированных акций, Kce – стоимость обыкновенных акций, (1-t) – налоговый щит. По условию задачи заемный капитал включает: банковский кредит и корпоративные облигации. 720 720 Кредиторская задолженность и штрафы входят в обязательства компании, но не относятся к источникам заемного финансирования компании, поэтому не включаются в расчет WACC. Рассчитаем доля источников финансирования: Общий капитал компании = Обыкновенные акции + Привилегированные акции + Банковский кредит + Корпоративные облигации = 150+30+50+14 = 244 млн. руб. Wce = 150/244 = 0,615 Wps = 30/244 = 0,123 Wd = Wбк (доля банковского кредита) + Wко (доля корпоративных облигаций)

- Задание № 13 Рассчитайте AS0 (T) реакции Ti(т) +2 Cl2(г) = TiCl4(г) при 400 К, используя следующие данные:

- Предприятие изготавливает и реализует в год 100 шт. изделий по цене 550 рублей. Комплектующие и сырье приобретает по 255 рублей для изготовления единицы продукции

- Банк учитывает вексель по учетной ставке f3=7% и желает перейти к сложной учетной ставке dc. Какой величины должна быть ставка dc, чтобы доход банка не изменился?

- Задание № 92 Длина волны красного света (спектральная линия А) равна 760 мм, а длина волны синего света (спектральная линия G) равна 430 мм. В каком случае интенсивность рассеянного света будет больше и во сколько раз, при прочих равных условиях?

- Банк учитывает вексель за 90 дней до срока его оплаты по простой учетной ставке ds=9%. Какую сложную учетную ставку должен установить банк, чтобы его доход не изменился?

- РАСЧЕТ И ВЫБОР ПОСАДОК ДЛЯ СОЕДИНЕНИЙ С НАТЯГОМ Исходные данные Номинальный диаметр соединения d н.с=35мм. Наружный диаметр втулки d 2.=65мм. Внутренний диаметр вала d 1=25мм. Длина сопряжения l=50мм.

- Оценить риск кредитора и решить, кому из претендентов выдать кредит? Предприятия Co Собственные средства, тыс. руб.

- ООО «Астра» в XXХ2 году застраховало пятерых своих работников на случай утраты ими трудоспособности в связи с исполнением служебных обязанностей. Договор страхования действует в течение двух лет.

- Смещение частицы, находящейся в броуновском движении в воздухе приблизительно в 8 раз, а в в дороже в 15 раз больше, чем в воде. Приняв вязкость воды равной 0-2 пуаз. определите вязкость воздуха и водорода, если опыты проводить при одной и той же температуре.

- РАСЧЕТ РАЗМЕРНЫХ ЦЕПЕЙ МЕТОДАМИ ПОЛНОЙ ВЗАИМОЗАМЕНЯЕМОСТИ Исходные данные Номер чертежа 13. Замыкающее звено 1,0 A 4 0,5мм .

- Постройте платежный баланс страны А, используя следующие данные: экспорт товаров 200 млн. долл., долгосрочные кредиты другим странам 40 млн. долл., импорт услуг 50 млн. долл., перевод заработной платы из-за рубежа 30 млн. долл., импорт товаров 60 млн. долл., прибыль, полученная из- за рубежа 20 млн. долл., прямые инвестиции из-за границы 80 млн. долл. Рассчитайте, какова величина: A) торгового баланса; Б) баланса счета текущих операций; B) баланса движения капиталов; Г) сальдо баланса официальных расчетов; Д) изменения официальных резервов; E) платежного баланса страны А?

- Задание Используя справочные данные о стандартных энтальпиях образования, стандартных энтропиях и стандартных функциях Гиббса, рассчитайте для реакции своего варианта: 1) тепловой эффект реакции (А, H298), изменение внутренней энергии (A,U295 ), изменение энтропии (A,92), изменение функции Гиббса (А,G298) двумя способами при 298 K; 2) тепловой эффект реакции (A,HT), изменение энтропии (A,8P)

- Задание № 9 Рассчитайте изменение энтропии при нагревании 20 г метанола от 25 °C до 100 °С, если удельная энтальпия испарения его 1,1004 кДж/г, температура кипения метанола 64,7°С. Молярные теплоемкости жидкого метанола С0 р(ж) = 81,56 Дж/(моль-К) и паров метанола С0 р(г) = 15,28 + 105,2*10-3 Т Дж/(моль*К)

- ОПРЕДЕЛЕНИЕ ОСНОВНЫХ ЭЛЕМЕНТОВ СОЕДИНЕНИЙ ПРИ СЕЛЕКТИВНОЙ СБОРКЕ Исходные данные Номинальный размер соединения и поля допусков деталей. 50 E8 h8 . Величина группового допуска. Тгр 13мкм. Определить значения предельных отклонений, допусков и предельных размеров вала и отверстия.